هر آن چیزی که برای انتخاب بروکرهای فارکس باید بدانید!

شما قبل از ثبت نام در هر بروکری، باید مواردی مثل انواع واریز و برداشت، مقدار کمیسیون و اسپرد، رگولاتوری، انواع حسابهای ارائه شده توسط بروکر، پشتیبانی و … را مورد بررسی قرار دهید تا بتوانید مناسبترین بروکر فارکسی را که با شرایط مد نظر شما همگام است انتخاب کنید. پس در ادامه به این موارد میپردازیم تا در نهایت انتخاب بروکر مناسب برای شما سهل و آسان شود.

همانطور که در بازار سرمایه ایران (بورس اوراق بهادار) تعداد کارگزاریهای زیادی برای ارئه خدمات وجود دارند و ما هم در مقالهای مفصل به بررسی آنها پرداختیم، در بازارهای مالی جهانی و بین المللی نیز بروکرهای متعددی برای ارائه خدمات به سرمایهگذاران فعالیت میکنند. پس همانطور که در بورس اوراق بهادار ایران توضیح دادیم که “چگونه یک کارگزاری خوب انتخاب کنیم؟!” در این مطلب هم توضیح خواهیم داد که چگونه یک بروکر فارکس را با توجه به شرایط خود انتخاب کنید تا بتوانید با خیالی آسودهتر به سرمایهگذاری در این بازار پهناور جهانی بپردازید.

سرمایهگذاران و تریدرهای بازارهای مالی با توجه به شرایطی مثل کشور محل سکونت، نوع استراتژی معاملاتی، دیدگاه زمانی(بلند مدت یا کوتاه مدت) و … ممکن است خدمات و ابزارهای متفاوتی از بروکر خود توقع داشته باشند که در زمان انتخاب بروکر باید با توجه به شرایط خود، مقایسه بروکرها را انجام دهند. اما به طور کلی، فارغ از برخی موارد که ممکن است برای یک تریدر شرایط ویژهای به حساب آید، برخی از خدماتِ مشخص و کلی وجود دارند که شما با هر میزان از تبحر در ترید و یا محل سکونت و یا نوع استراتژی به آن نیاز دارید. پس در خدمات و ابزارهای مشترکی که بین کارگزارها وجود دارد، بروکری بهتر خواهد بود که تعداد بیشتری از خدمات و ابزارهای مالی را با کیفیتی مناسب به شما ارائه دهد. پس بهتر است با این ابزارها و خدمات آشنا شویم تا بتوانیم انتخاب بهتری داشته باشیم.

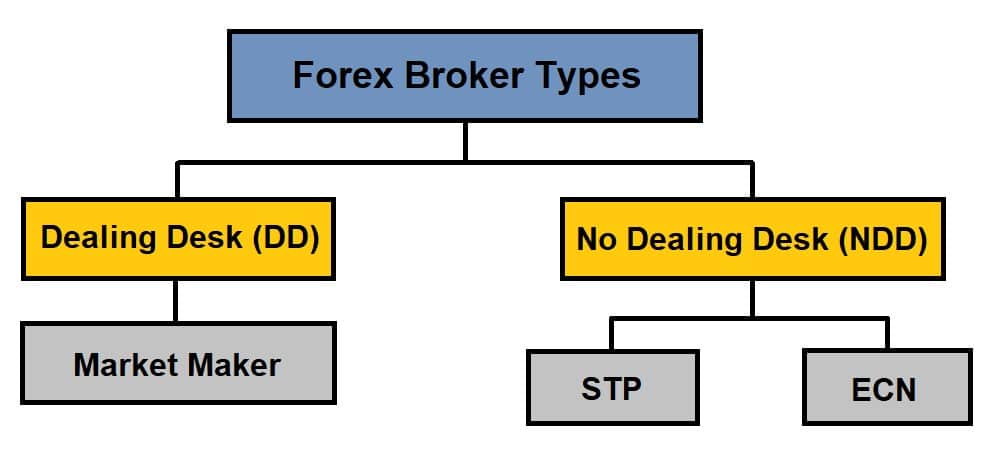

انواع بروکر فارکس

همانطور که میدانید بروکر (کارگزار) نهاد واسطی است که در هر بازاری ارتباط بین خریدار و فروشنده را برقرار میکند. در بازار فارکس نیز بروکرها به عنوان یک نهاد مالی غیربانکی نقش نهاد واسط را دارند و در واقع دستور خریداران و فروشندگان را اجرا کرده و خریدار و فروشنده را به هم وصل میکنند و در این میان با کارمزدی که از طرفین میگیرند توجیه ارائه خدمات را برای خود دارند و از این طریق به سود میرسند.

کارمزد بروکرهای فارکس معمولا به صورت کمیسیون و اسپرد و سوآپ از تریدرها گرفته میشود.

کمیسیون (Commission): کارمزد و مبلغی که کارگزار بابت ارائه خدمات روی هر معامله دریافت میکند.

اسپرد (Spread) : اختلاف بین دو نرخ بازار یعنی قیمت درخواستی(ask) و پیشنهادی(bid)

سوآپ (Swap) : بهره شبانه

پس :

کارمزد بروکرهای فارکس = کمیسیون + اسپرد + سوآپ

با توجه به نوع حسابی که شما انتخاب میکنید و خدماتی که بروکر ارائه میکند ممکن است کارمزد فقط شامل کمیسیون باشد و یا فقط شامل اسپرد باشد و یا ترکیبی از سه مورد بالا باشد. البته تجربه نشان میدهد نوع کارمزد تأثیر چندانی برای تریدهای سودآور ندارد. (البته از آنجایی که قانون خاصی برای تعیین نرخ کارمزد در فارکس وجود ندارد، اگر بروکری خارج از حد عرف اقدام به دریافت کارمزد کند مشتریان خود را از دست خواهد داد و شما نیز به عنوان یک تریدر در انتخاب بروکر بحث کارمزد را به عنوان یکی از فاکتورها، ملاک قرار خواهید داد. پس بحث کارمزد یک عامل رقابتی بین بروکرها میباشد)

با توجه به نوع فعالیت بروکر، ممکن است حسابهای معاملاتی مختلفی در اختیار مشتریان قرار گیرد که شما بر اساس شرایط خود حق انتخاب این حسابها را دارید.

به طور کلی بروکرها ممکن است به شکل رگوله و یا فقط دارای مجوز ثبت باشند که بر همین اساس حسابها متفاوتی را ارائه میدهند. نوع حسابهای ارائه شده معمولا به صورت استاندارد یا ECN هستند که در ادامه با آنها آشنا میشوید.

برخی از بروکرها نیز ممکن است به شکل شعبهای کوچکتر از یک بروکر معتبر و بزرگ باشند که بر اساس مشتریانی خاص در کشورهای خاص خدمات خود را ارائه میدهند. به عنوان مثال سوآپ (یا همان بهره شبانه در کشورهای اسلامی حرام است و از اینرو بروکر با تأسیس یک شعبه با شرایطی ویژه به مسلمانان آن کشور با حذف سوآپ خدمات خود را ارائه میدهد)

خوب حالا ببینیم شما بر اساس انواع حساب قرار است چه نوع بروکری را انتخاب کنید. به طور کلی میتوان بروکرهای فارکس را به دو دسته تقسیم کرد:

۱. بروکرهای با میز معامله (Dealing Desk = DD) یا مارکت میکر (Market Maker)

بروکر با میز معامله (Dealing Desk = DD) (یا بهتر است بگوییم بروکرهای مارکت میکر Market Maker)، بروکرهایی هستند که در واقع بازار اصلی را شبیه سازی میکنند و فقط مشتریان خود را به همدیگر وصل کرده تا داد و ستد کنند و در سایر مواقع که تعداد طرفین (خریدار و فروشنده) با هم برابر نیست طبق سازوکارهایی خود به عنوان طرف دیگر معامله قرار میگیرند. از اینرو هم از طریق دریافت کارمزد بین طرفین سود میکنند و هم از ضرر شما نفع میبرند. (و البته ممکن است از سود شما متضرر شوند اما در زمانهایی که طرف دیگر معامله قرار میگیرند به دلیل اینکه افراد کمتری در این بازار سود میکنند سود آنها بیشتر از ضرری است که میکنند).

در واقع مشتریهای بروکرهای مارکت میکر نرخهای اصلی و معاملات حقیقی بازار بین بانکی را مشاهده نمیکنند و این موضوع ممکن است کمی ترسناک باشد ولی با این حال به دلیل رقابت میان بروکرها، نرخهای ارائه شده توسط کارگزاران مارکت میکر، بسیار نزدیک به نرخ اصلی بین بانکی میباشد و یا در بعضی مواقع برابر با نرخهای اصلی است.

۲. بروکرهای بدون میز معامله (No Dealing Desk = NDD)

بروکر بدون میز معامله (No Dealing Desk = NDD) بروکرهایی هستند که در واقع به معاملات و نرخهای بین بانکی متصل میشوند و خودشان در طرف معامله شما قرار نمیگیرند. البته همین بروکرها نیز به دو حالت میتوانند کار کنند.

۱. کارگزاران (Electronic Communication Network) ECN که سفارشها را فقط به بازار بین بانکی هدایت و متصل میکنند و

۲.کارگزاران (Straight Through Processing) STP که میتوانند سفارشات را به هر یک از ارائه دهندگان نقدینگی خود مانند بانکها یا صرافیهای بین بانکی یا شرکتهای هجفاند هدایت و متصل کنند. چون در حالت ECN اسپردها بسیار فشرده است معمولا بروکر در این نوع از معاملات کمیسیون دریافت میکند، در حالی که کارگزاران STP میتوانند کمیسیون دریافت نکنند و فقط از اسپردها سود ببرند. (در بروکرهای مختلف ترکیب تمام این حالتها ممکن است وجود داشته باشد)

بروکرهای ای سی ان (ECN) به مشتریان خود اجازه میدهد تا در کنار موسسات بزرگ و بانکها اقدام به معامله کنند اما در بازار خرد فارکس (Retail Forex) نمیتوان به راحتی قبول کرد که یک بروکر واقعا ECN باشد. (مخصوصا بروکرهایی که به جوامع محدودتر مثلا فقط به ایرانیان خدمات میدهند). پس بهتر است بدانید که معمولا بروکرها روی حسابهای خود نام ECN را میگذارند ولی در واقعیت مارکت میکر هستند و یا در حالت خیلی بهتر در بعضی موارد اگر ببینند مشتریهای بزرگشان سودآور هستند سفارشات آنها را به یک تأمینکننده نقدینگی (Liquidity Provider) متصل میکنند و در واقع نقش یک بروکر STP را بازی میکنند.

پس بروکر Dealing Desk = DD بهتر است یا No Dealing Desk = NDD ؟!؟!؟!؟

درست است که شاید بهتر باشد شما حسابی داشته باشید که در واقع NDD باشد و البته از نوع ECN ولی با این حال مهم این است که شما سودآور باشید. چون در این صورت چه در بروکر مارکت میکر کار کنید چه در بروکری که به نرخهای اصلی بین بانکی متصل است شما سود خود را دریافت خواهید کرد. در بالا هم اشاره شد که عملا خیلی از بروکرها که روی حسابهای خود نام ECN قرار میدهند عملا مارکت میکر هستند. شاید انتخاب بروکر بر این اساس زمانی مهم باشد که مثلا فرد هم سودآور باشد و هم مبلغ بسیار بالایی برای ترید داشته باشد (مثلا یک یا ده میلیون دلار) و ترس این را داشته باشد که اگر طرف معامله او کارگزار باشد(بروکر مارکت میکر) در نهایت بروکر از پس پرداخت سود او بر نیاید. قطعا کسی که به این اعداد و ارقام رسیده باشد راههایی وجود دارد تا بروکرهای بینالمللی مثل IG ، Saxo bank ، CMC Markets ، TD Ameritrade ، Forex.com ، XTB ، City Index ، Swissquote ، Interactive و … را برای معاملات خود انتخاب کند. (این بروکرها در حال حاضر به ایرانیان خدمات نمیدهند)

از طرفی برخی بروکرها بر اساس میزان سرمایه شما خدمات خود را ارائه میدهند. مثلا میگویند برای افتتاح حساب ECN باید حداقل فلان مقدار را شارژ کنید و اگر کمتر از آن مقدار را داشته باشید به شما حسابهای دیگری (که در واقع خودشان طرف دیگر آن معامله هستند:مارکت میکر) میدهند.

در کل با توجه به تفاوتهایی که در بالا اشاره شد شما بهتر است بر اساس شرایط خود بروکر مورد نظر خود را انتخاب کنید. اما باز هم تاکید میکنم تجربه نشان میدهد اگر بروکر مناسبی را انتخاب کنید که در حال رقابت با سایر بروکرهاست و سعی دارد خدمات بهتری ارائه دهد برای شما مقدار کارمزد (که متشکل از کمیسیون، اسپرد و سوآپ) است نباید تفاوت چندانی داشته باشد و مهم این است که شما استراتژی معاملاتی سودآوری داشته باشید. حتی بعضا دیده شده بروکری کارمزد بسیار کمی در نظر گرفته است تا مشتریان را به سمت خود جلب کند ولی در زمانهای خاص از مشتریان خود سواستفاده کرده است. پس ملاک اصلی شما صرفا نباید کارمزد کمتر باشد.

تا اینجا سعی شد یک توضیح و دسته بندی کلی در مورد بروکر به شما ارائه شود تا بعد از این بپردازیم به مواردی که میتواند برای ما ایرانیان در انتخاب بروکر مهم باشد. پس مشخص کردن بروکر بر اساس دستهبندی که در بالا ذکر شد میتواند ملاکی برای انتخاب شما باشد اما موارد مهمتر دیگری وجود دارند که در ادامه به آن میپردازیم.

با توجه به شرایط ایران، بسیاری از بروکرهای معتبر جهانی که در بالا نام برخی از آنها اشاره شد به ایرانیان خدمات و حساب معاملاتی ارائه نمیدهند. همین امر باعث میشود تا در ابتدا به دنبال بروکرهایی باشیم که به ایرانیان سرویس میدهند و پس از آن در بین این بروکرهایی که به ایرانیان خدمات میدهند به دنبال بروکرهای مطمئنی باشیم که نیازهای ما را برطرف کنند. نیازهایی مانند: روشهای جابجایی پول، سرعت نقل و انتقالات، داشتن پشتیبان به زبان فارسی، امنیت بالا و …

پس توجه به فاکتورهای زیر در انتخاب بهترین بروکر فارکس برای ایرانیان بسیار حائز اهمیت خواهد بود:

اعتبار بروکر بر اساس رگولاتوری

از آنجایی که بروکر قرار است بین ما و فرد دیگری که در آن طرف معامله قرار دارد به عنوان واسط عمل کند پس میتوان آن را به نوعی شریک تجاری دانست و انتظار میرود اجرای دستورات معاملاتی ما به دقیقترین شکل ممکن توسط این شریک و بنگاه معاملاتی انجام شود. پس لازم است این شریک تجاری از سوی مراجعی که مسئولیت نظارت و رسیدگی به فرآیندهای مالی را دارند مورد اعتبار سنجی قرار گیرد. همانطور که در ایران کارگزاریهای بازار سرمایه و سهام زیر نظر سازمان بورس و اوراق بهادار فعالیت میکنند، لازم است بروکرهای خارجی و بینالمللی نیز زیر نظر سازمانهای معتبر مالی فعالیت کنند. پس معیار و فاکتوری تحت عنوان رگولاتوری (Regulatory) یا تاییدیه سازمانی مطرح میشود که برای مورد تایید بودن بروکرها میتوان از آن برای صحت فعالیت کارگزار استفاده کرد.

اولین قدم برای شروع فعالیت در بازار فارکس (بعد از مشاهده آموزشهای ابتدایی و آمادگی لازم برای حضور در این بازار)، افتتاح حساب و سرمایه گذاری در بروکری است که شما انتخاب میکنید. لذا باید قبل از فکر کردن به کسب سود در ابتدا به فکر حفاظت از اصل سرمایه خود باشید. پس انتخاب بروکر رگوله شده برای حفظ اصل سرمایه میتواند مهم باشد.

در ادامه به بررسی برخی از این رگولاتورها خواهیم پرداخت:

در واقع رگولاتورها (Regulators) سازمان و نهادهای بازرسی هستند که مسئولیت رسیدگی و نظارت بر فرآیندهای مالی انجام شده در بروکرها را برعهده دارند که معمولا فرآیند بررسی و بازرسی این نهادها به صورت گردشی و دورهای انجام میشود و سپس اگر بروکر به دستورالعملها و ضوابط مربوطه از سوی سازمان رگولاتور پایبند بوده باشد میتواند تاییدیه سازمانی را از نهاد مربوطه دریافت کند. از اینرو بروکرهایی که موفق به اخذ مهر تاییدیه سازمانی از سوی شرکت رگولاتوری میشوند را اصطلاحا رگوله شده (Regulated) مینامند.

نکته مهمی که در اینجا مطرح میشود این است که نهادها و سازمانهای رگولاتوری تماما یکسان نبوده و از لحاظ قوانین، حوزه فعالیت و میزان اعتبار با یکدیگر تفاوت دارند. ممکن است برخی از این رگولاتورها قوانین سختتری نسبت به سازمانهای دیگر داشته باشند و یا برخی از این نهادها در کشورهای خاصی مورد استفاده قرار گیرند و جهانشمول نباشند و یا برعکس ممکن است برخی در چهارچوب قوانین بینالملل کار خود را دنبال کنند. اگر در مورد FATF در اخبار چیزی شنیده باشید متوجه میشوید که این سازمانها قرار است چه کاری انجام دهند. (FATF یک نهاد سیاستگذاری بین دولتی است که هدف آن ایجاد استانداردهای بین المللی و توسعه و ارتقای سیاستهایی در سطح ملی و بین المللی برای مبارزه با پولشویی و تامین مالی تروریسم است)

در سراسر دنیا سازمانهای نظارتی زیادی وجود دارند که از لحاظ قدرت اعتبارنامه و شرایط پذیرش، ویژگیهای متفاوتی دارند. بنابراین باید متوجه شوید که نهادهای رگولاتوری که دارای نظارت بیشتر و قوانین سخت گیرانه تری نسبت به سازمانهای مشابه دارند، میزان اعتبار بالاتری خواهند داشت. به عنوان مثال، بروکری که قصد داشته باشد تحت نظارت BVI قرار گیرد، باید حداقل ۵۰۰ هزار دلار سرمایه اولیه در حساب بانکی خود داشته باشد و این حساب را به این سازمان معرفی کند. در مقابل ممکن است یک سازمان نظارتی دیگر با حداقل ۳۰ هزار دلار اعتبارنامه خود را صادر کند.

پس توجه به این نکته که بروکر از چه نهادی موفق به اخذ تاییدیه شده است بسیار مهم خواهد بود. هر چه کیفیت و استاندارد سازمان رگولاتور بیشتر باشد، بروکر مورد تایید این نهاد نیز کیفیت و استاندارد بالاتری خواهد داشت. پس بروکرها به منظور ایجاد اعتماد و اطمینان بخشی به مشتریان سعی میکنند از سوی سازمانهای رگولاتوری معتبر، تاییدیههای خود را دریافت کنند تا سرمایهگذاران بیشتری را جذب کنند.

رگولاتوریهایی که میزان اعتبار آنها دو یا سه ستاره هستند به اصطلاح رگولاتوریهای آفشور هستند. این رگولاتوریها معمولا در مناطق آزاد اقتصادی تأسیس میشوند. چون در این مناطق معمولا معاف از مالیات هستند و یا اگر مالیاتی هم وجود داشته باشد از بخشودگیهای زیادی برخوردار هستند و در واقع در قوانین مالی و اقتصادی سختگیری زیادی به خرج نمیدهند. (مثل مناطق آزاد کشور خودمون : کیش، قشم، چابهار، انزلی، ارس، اروند و ماکو و …) پس توجه داشته باشید که این رگولاتوریها به علت نظارت کمتر بر عملکرد موسسات مالی و شرکتهای سرمایهگذاری و بروکرها، اعتبار کمتری نسبت به رگولاتوریهای اروپایی و امریکایی و رگولاتوریهای معتبر بینالمللی دارند. البته به این معنی نیست که این رگولهها هیچ اهمیتی ندارند زیرا بسیاری از بروکرهایی که قصد دارند به کشورهای تحریمی مثل ایران خدمات دهند مجبور هستند از رگولاتوریهای آفشور استفاده کنند.

پس باید توجه داشته باشید که عدم وجود رگولاتوری با کیفیت و درجه یک برای یک بروکر لزوما به معنای بیاعتبار بودن آن نیست. چه بسا زمانی که صحبت از انتخاب بروکر فارکس برای ایرانیها میشه اکثر بروکرها رگولههای معتبر جهانی را ندارند و آن هم به دلیل قوانین سختگیرانه رگولاتوریهای درجه یک و تحریمهایی است که علیه ایران وجود دارد.

البته میتوان به این نکته توجه کرد که برخی از بروکرهای معتبر بینالمللی با داشتن یک بروکر زیرمجموعه و در واقع با شعبههای آفشور خود به ایرانیان خدمات میدهند و به نوعی محدودیتهای رگولاتوری اصلی را دور میزنند. بنابراین، درمواردی ممکن است یک بروکر رگولاتوری درجه یک مثل FCA یا SEC را نداشته باشد ولی به دلیل سابقه خوب و خدمات حرفهای و یا زیرمجموعه یک بروکر معتبر بودن، از اعتبار کافی بین سرمایهگذاران برخوردار باشد.

| نام رگولاتور | کشور صادرکننده | میزان اعتبار | آدرس سایت |

| NFA | امریکا | ★★★★★ | وبسایت ▵ |

| SEC | امریکا | ★★★★★ | وبسایت ▵ |

| FCA | انگلستان | ☆★★★★ | وبسایت ▵ |

| ASIA | استرالیا | ☆★★★★ | وبسایت ▵ |

| MIFID | اتحادیه اروپا | ☆★★★★ | وبسایت ▵ |

| FINMA | سوئیس | ☆★★★★ | وبسایت ▵ |

| FMA | نیوزلند | ★★★★ | وبسایت ▵ |

| Bafin | آلمان | ★★★★ | وبسایت ▵ |

| CySEC | قبرس | ★★★★ | وبسایت ▵ |

| FSB | سوئیس | ★★★ | وبسایت ▵ |

| NAFD | روسیه | ★★★ | وبسایت ▵ |

| FSC(BVI) | جزایر ویرجین بریتانیا | ★★★ | وبسایت ▵ |

| VFSC | جمهوری وانواتو | ★★★ | وبسایت ▵ |

| FSA | جمهوری سیشل | ★★★ | وبسایت ▵ |

| FSA(SV) | سنت وینسنت و گرنادینها | ★★★ | وبسایت ▵ |

| FSC | موریس | ★★★ | وبسایت ▵ |

| FSPL | مارشال | ★★ | |

| IFSC | بلیز | ★★★ | وبسایت ▵ |

| CMB | ترکیه | ★★★ | وبسایت ▵ |

| FSP | نیوزلند | ★★★ | |

| FRA | روسیه | ★★ | |

| FSB | آفریقای جنوبی | ★★ |

بیمه مسئولیت بروکر (Liability Insurance)

بیمه مسئولیت توسط کارگزار، میتواند یکی دیگر از فاکتورهای انتخاب بروکر فارکس باشد. این معیار که با نام لاتین Liability Insurance معروف است یک امر واجب برای بروکر به حساب نمیاد اما در صورتی که این خدمت را ارائه دهد (یعنی حساب مشتری خود را بیمه کند)، یک مزیت رقابتی نسبت به سایر بروکرها برای خود ایجاد کرده و در انتخاب سرمایهگذاران تاثیرگذار خواهد بود.

هدف از بیمه مسئولیت این است که اگر در زمان خاصی اتفاق ناخوشایندی برای بروکر به وجود آمد و یا بروکر ورشکست شد، آن وقت به اندازهای که در بیمه تعیین شده است حسابهای افراد تا سقف مشخصی بیمه هستند و بروکر موظف به بازگرداندن وجوه سرمایهگذاران طبق بندهای بیمه خواهد بود. به عنوان مثال یک بروکر تا سقف ۲۰ هزار دلار سرمایه افراد را بیمه میکند و یا بروکر قویتری تا سقف ۲ میلیون دلار این کار را انجام میدهد. که در اینجا افراد نسبت به سرمایه خود تصمیم به انتخاب بروکر میگیرند.

شاید این فاکتور و ویژگی یعنی بیمه مسئولیت در موارد بسیار نادر مورد استفاده سرمایهگذاران و تریدرها قرار گیرد اما میتواند نشان دهد که یک بروکر از اعتبار بالاتری نسبت به سایر رقبا دارد و نسبت به داراییهای معاملهگران مسئولپذیر است. البته برخی از رگولاتوریهای معتبر که در بالا به آنها اشاره شد بیمه مسئولیت را به عنوان یک ضرورت میشناسند و تاییدیههای خود را ملزم به رعایت این فاکتور میدانند. پس اگر بروکری از رگولاتوری معتبری مهر تأیید گرفته باشد، خود به خود فاکتور بیمه نیز رعایت شده است.

نداشتن بیمه در یک بروکر به معنی بیاعتباری آن بروکر نیست اما وجود بیمه میتواند نشان دهد که بروکر از اعتبار بیشتری برخوردار است.

بروکر پیشنهادی :

بروکر زیر ممکن است برخی از شرایط مقاله بالا را نداشته باشد اما در حال حاضر بهترین بروکری است که میتوان به ایرانیهای داخل ایران پیشنهاد کرد.